Декларация по форме 3-НДФЛ подается для отчета о доходах и получения налоговых вычетов. Рассмотрим порядок заполнения и подачи документа.

Содержание

Кто должен подавать 3-НДФЛ

| Категория | Обязанность подачи |

| Индивидуальные предприниматели | Обязательно при ОСНО |

| Физические лица с дополнительными доходами | При доходе от продажи имущества, аренды |

| Получатели налоговых вычетов | Добровольно для возврата НДФЛ |

Сроки подачи декларации

- До 30 апреля - для обязательной подачи

- В любое время - для получения вычетов

- В течение 3 лет - для корректирующих деклараций

Способы подачи декларации

Электронные способы:

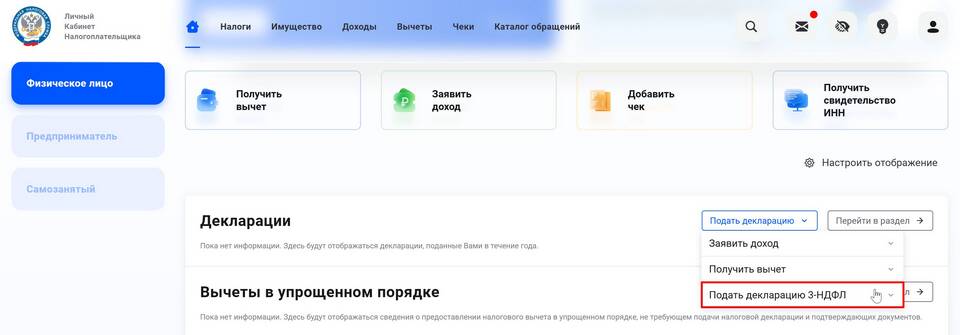

- Через личный кабинет на сайте ФНС

- С помощью программы "Декларация"

- Через портал Госуслуги

Традиционные способы:

- Лично в налоговой инспекции

- Почтой с описью вложения

- Через МФЦ (в некоторых регионах)

Необходимые документы

| Тип вычета | Документы |

| Имущественный | Договор купли-продажи, акт приема-передачи |

| Социальный | Договоры с медучреждениями, лицензии |

| Профессиональный | Договоры ГПХ, подтверждение расходов |

Заполнение декларации

- Скачайте актуальную форму на сайте ФНС

- Укажите персональные данные и ИНН

- Внесите сведения о доходах из справок 2-НДФЛ

- Заполните разделы о вычетах

- Проверьте расчет итоговой суммы налога

Проверка перед подачей

- Сверьте суммы доходов со справками 2-НДФЛ

- Проверьте правильность ИНН и паспортных данных

- Убедитесь в наличии всех приложений

- Проверьте арифметические расчеты

После подачи декларации

| Действие | Срок |

| Проверка налоговой | До 3 месяцев |

| Возврат налога | До 1 месяца после решения |

| Хранение документов | 4 года |